-

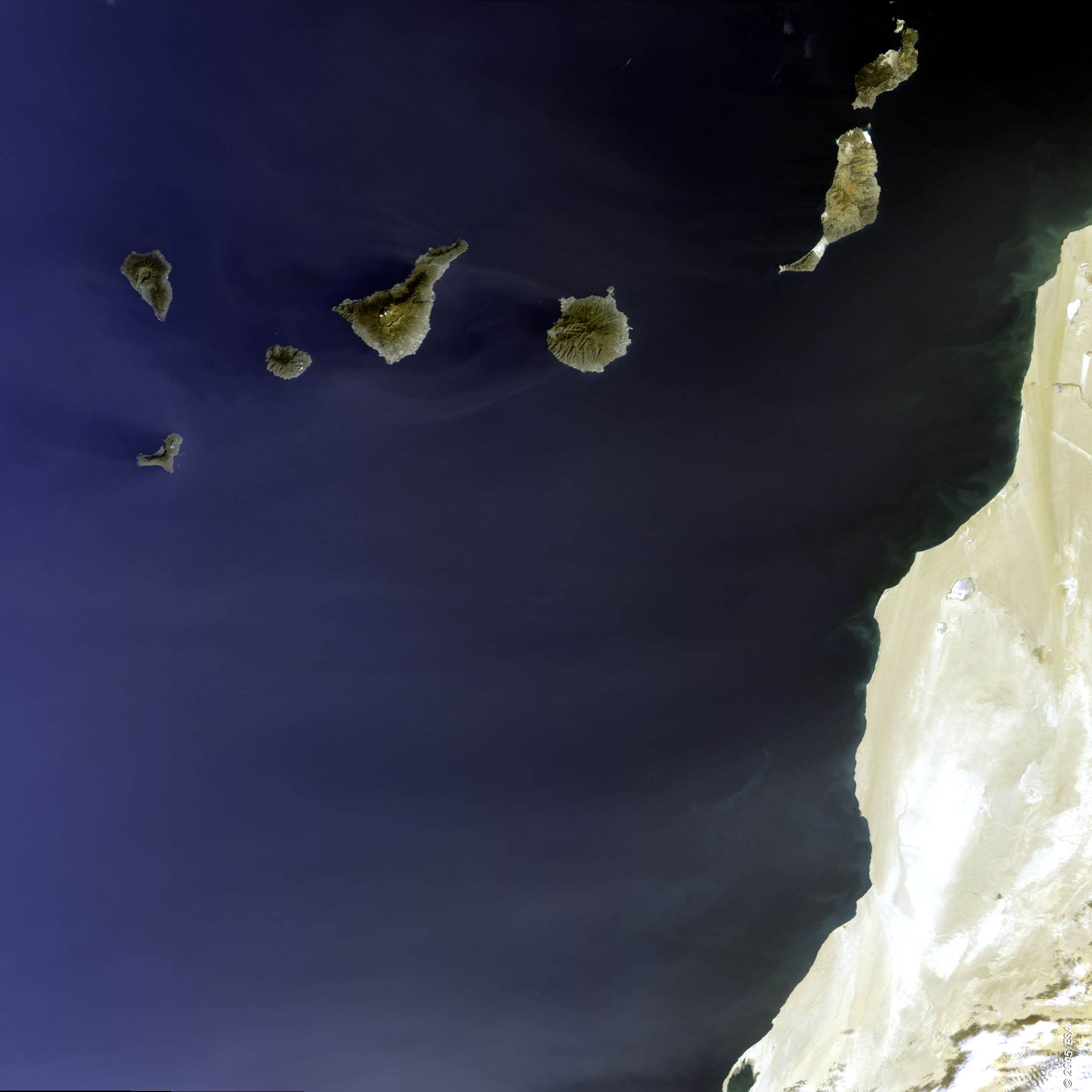

Con objeto de atraer inversores que diversifiquen la economía de las Islas Canarias y creen empleo, se creó en enero del año 2000 la Zona Especial Canaria (ZEC), al ser autorizada ese año por la Unión europea, si bien está regulada por la Ley 19/94 de 6 de julio de 1994.

La ZEC ofrece condiciones fiscales muy ventajosas para las empresas que tengan interés en instalarse en las Islas canarias o bien emplear el archipiélago como base para el desarrollo de sus negocios.

A la ZEC se pueden acoger todas las empresas que cumplan una serie de requisitos mínimos, en cuanto a cifra de inversión, creación de empleo y tipo de actividad económica. En caso de que cumplan con los requisitos mínimos, las empresas podrán solicitar una autorización previa del Consejo Rector del Consorcio de la ZEC, acompañada de determinada documentación tras su examen, si se cumplen los requisitos, se concede la autorización para inscripción en el Registro Oficial de Empresas de la ZEC (ROEZEC).

Los requisitos para integrarse en el ZEC son:

- Ser una entidad, sociedad o sucursal de nueva creación con domicilio y sede de dirección efectiva en el ámbito geográfico de la ZEC.

- Al menos uno de los administradores deberá́ residir en Canarias.

- Realizar una inversión mínima de 100.000€ (para las islas de Tenerife y Gran Canaria) o de 50.000€ (en el caso de La Gomera, El Hierro, La Palma, Fuerteventura o Lanzarote) en activos fijos afectos a la actividad, dentro de los 2 primeros años desde el momento de su inscripción.

- Crear, al menos, 5 o 3 puestos de trabajo, según se trate de las islas capitalinas (Tenerife y Gran Canaria) o no (La Gomera, El Hierro, La Palma, Fuerteventura o Lanzarote), dentro de los 6 meses siguientes al momento de la inscripción y mantener este nivel de empleo durante los años que esté adscrita a la ZEC.Las empresas acogidas a la ZEC pueden establecerse en todo el territorio de la de las Islas canarias si bien sólo pueden desarrollar aquellas actividades permitidas, por ello se requiere que su objeto social esté dentro de las siguientes actividades que han sido ampliadas en los últimos años:- Agricultura: Cultivo de plantas medicinales y farmacéuticas; Pesca y acuicultura.

– Industria: Industria de la alimentación; Industria textil; Industria de la madera y fabricación de muebles; Industria del papel, química y farmacéutica; Fabricación de vidrio, cerámica y material para la construcción; fabricación de productos metálicos; Fabricación de productos informáticos, electrónicos y ópticos; fabricación de otra maquinaria y equipo; Construcción de embarcaciones de recreo y deporte; Fabricación de vehículos aéreos de control remoto; Fabricación de bicicletas y vehículos para personas con discapacidad; Reparación naval, aeronáutica y de otro material de transporte; reparación industrial y de otros artículos.

– Recursos naturales y Energía: Recursos naturales; desalación de aguas, gestión de residuos y reciclaje; Generación, transporte y distribución de electricidad proveniente de fuentes de energías renovables.

– Servicios y Comercio: Producción y distribución audiovisual; Rehabilitación, reforma, remodelación o renovación de edificios o espacios; Comercio mayorista e intermediación comercial; Transportes y actividades anexas; Agencias de viaje y centrales de reserva; Actividades jurídicas y de contabilidad; Actividades de las sedes centrales; consultoría de gestión empresarial (excluido los centros de coordinación y servicios intragrupo); Arquitectura e ingeniería; Ensayos y análisis técnicos; Actividades relacionadas con las TIC; Investigación y desarrollo (I+D); Actividades de seguridad e investigación; Formación; Consultoría y asesoría; Publicidad y estudios de mercado; Otras actividades profesionales, científicas y técnicas; Actividades terapéuticas y asistenciales en establecimientos residenciales; Centros de alto rendimiento deportivo y mantenimiento físico; Parques temáticos.

Ventajas Fiscales:

La zona ZEC ofrece en la actualidad la presión fiscal más baja de toda Europa, a continuación, se detallan los tipos impositivos aplicables.

– Impuesto sobre Sociedades

Las Entidades ZEC están sujetas al Impuesto sobre Sociedades vigente en España, si bien a un tipo impositivo reducido del 4%. Este tipo impositivo reducido se aplicará sobre unos límites de base imponible atendiendo a la creación de empleo, tal como se muestra en el siguiente cuadro:

ISLAS

TOPE BASE IMPONIBLE ZEC

Nº EMPLEOS

Gran Canaria y Tenerife

1.800.000 €

5 empleos 500.000 € adicionales por cada empleo (máx. 24.300.000 €)

6-50 empleos

Gomera, Hierro, La Palma, Fuerteventura y Lanzarote

1.800.000 €

3 empleos 500.000 € adicionales por cada empleo (máx. 25.300.000 €)

4-50 empleos

Base imponible ilimitada Más de 50 empleos

– Exención en el Impuesto sobre la Renta de No Residentes

Los dividendos distribuidos por filiales que tengan la condición de Entidades ZEC a sus sociedades matrices residentes en otro país, así́ como los intereses y demás rendimientos obtenidos por la cesión a terceros de capitales propios y las ganancias patrimoniales derivadas de enajenación de bienes muebles que hayan sido obtenidas sin mediación de establecimiento permanente quedarán exentos de retención de IRNR.

Esta exención se aplica a las rentas obtenidas por residentes en cualquier estado cuando tales rentas sean satisfechas por una Entidad ZEC y procedan de operaciones realizadas material y efectivamente en el ámbito geográfico de la ZEC.

Sin embargo, no se aplicarán estas exenciones cuando las rentas sean obtenidas a través de países o territorios con los que no exista un efectivo intercambio de información tributaria ni cuando la sociedad matriz tenga su residencia fiscal en uno de esos países o territorios.

– Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados

Las Entidades ZEC estarán exentas de tributación por este impuesto en los siguientes casos:

La adquisición de bienes y derechos destinados al desarrollo de la actividad de la Entidad ZEC en el ámbito geográfico de la ZEC.

Las operaciones societarias realizadas por las Entidades ZEC, salvo su disolución.

Los actos jurídicos documentados vinculados a las operaciones realizadas por dichas entidades en el ámbito geográfico de la ZEC.

– Impuesto General Indirecto Canario (IGIC)

En el régimen de la ZEC estarán exentas de tributación por el IGIC las entregas de bienes y prestaciones de servicios realizadas por las Entidades ZEC entre sí, así́ como las importaciones de bienes realizadas por las mismas.

Conclusión:

A la vista de las ventajas fiscales que y las características expuestas, la ZEC puede ser una oportunidad muy interesante para aquellas empresas que planeen desarrollar una actividad que implique la creación efectiva de empleo; aquellos grupos multinacionales o nacionales que puedan establecer en Canarias sus servicios de sedes centrales; industrias que puedan establecer sinergias con compañías ya establecidas; aquellas compañías que se puedan beneficiar de la especial situación geográfica de Canarias, etc.